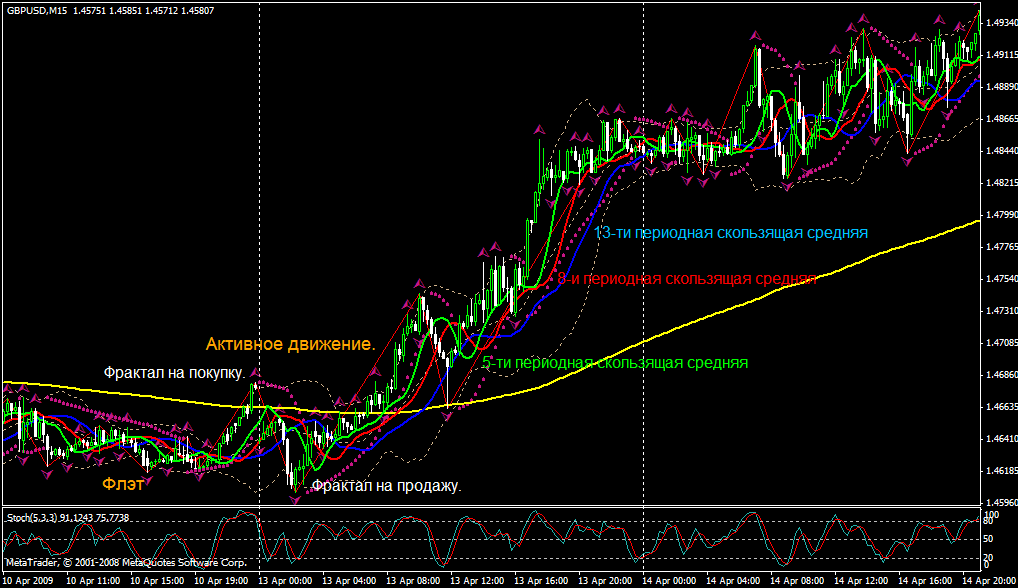

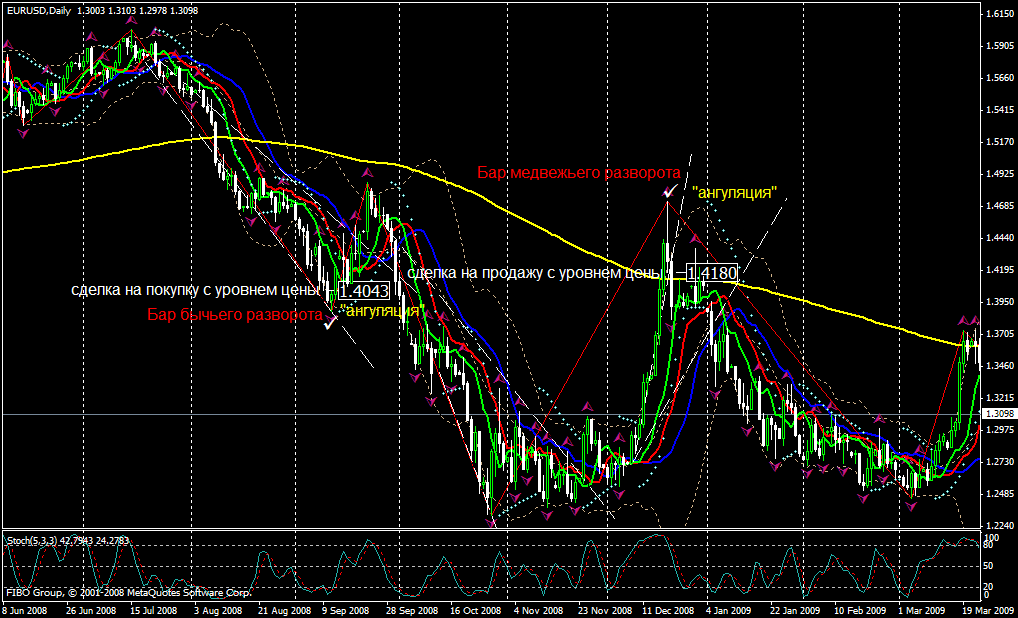

| Общее правило рынка состоит в том, что самых больших движений можно ожидать от самых скучных рынков, когда цена валюты движется в узком диапазоне. И чем больше времени рынок находится в таком состоянии, тем сильнее и активнее будет его последующее движение. Именно во время такого периода рыночного бездействия трейдер должен быть готов в любую минуту присоединиться к зарождающемуся движению в самом его начале и открыть свою сделку. Эффективную и действенную помощь в этом окажет ему система торговли «Аллигатор». Однако прежде чем говорить о методике торговой системы «Аллигатор» необходимо подготовить ценовой график на биржевом терминале к работе в этой системе. Выбираем из списка индикаторов, прилагаемых к терминалу, индикатор «Аллигатор» и устанавливаем его на ценовой график. Кроме этого, дополнительно устанавливаем на графике индикатор Moving Average – скользящую среднюю с периодом – 233, индикаторы Fractals и Stochastic Oscillator и сохраняем эту модель в виде шаблона. Теперь система готова к использованию (рис. 1). Рис. 1 Немного о принципе действия индикатора «Аллигатор». Это индикатор для торговли в текущем тренде, который позволяет захватить начинающееся ценовое движение в самом его начале. Индикатор создан из комбинации трех линий баланса (5, 8 и 13-периодных «скользящих средних»). Если три эти «скользящие» на графике прижаты друг к другу и цена валютной пары, двигаясь горизонтально, колеблется вокруг их линий, значит, рынок находится в коррекционной фазе или, по-другому, во флэте. Цена не меняется, потому что отсутствует новая поступающая на рынок информация, а предыдущая информация уже учтена и отработана рынком. Ситуация изменится с появлением какой-то новой значимой информации. Первой на эту новую информацию (приводящую в движение рынок) реагирует 5-периодная скользящая (зеленого цвета). Ее линия начинает разворачиваться от направления своего предыдущего движения в сторону возникающего ценового импульса. Если эта поступившая на рынок информация по времени своего воздействия продолжает влиять на рынок, то, вслед за зеленой линией «Аллигатора», начинает реагировать его красная линия (8-периодная скользящая средняя), также изменяя направление своего предыдущего движения. И, наконец, последней таким же образом реагирует синяя линия «Аллигатора» (13-периодная скользящая средняя). Все эти линии, изменяя свое первоначальное направление и двигаясь вслед за ценой, последовательно пересекают друг друга: сначала зеленая линия – красную; затем зеленая и красная линии вместе – синюю; и, наконец, разворачивается синяя линия). Если цена, выходя из бокового движения – флэта, разворачивается, пересекает линии «Аллигатора» и уходит выше или ниже этих линий, это означает, что рынок переходит в активное движение и необходимо быть готовым открывать сделки. Торговая стратегия состоит в следующем: При переходе рынка к активному движению мы не открываем сделок до появления первого фрактала, который возникает вследствие ценового движения выше или ниже всех трех скользящих линий «Аллигатора». Т.е., другими словами, цена пробила диапазон флэта, поднялась выше его верхней границы или опустилась ниже его нижней границы, а затем откатилась немного назад. При этом максимальный (в случае подъема цены) или минимальный (в случае снижения цены) уровень пробоя будет отмечен появлением на ценовом графике фрактала. Такой фрактал, вернее, ценовое значение этого фрактала, является для нас уровнем нашего предстоящего первого входа в торговлю, но сам вход и открытие первой сделки мы осуществляем только после того как цена валюты, образовав фрактал, откатится назад и вторично пересечет ценовой уровень возникшего фрактала (+2-3 пункта выше или ниже его). В случае если после выхода цены из флэта фрактал образуется внутри скользящих средних (в их переплетении), мы игнорируем его и будем ожидать появления фрактала выше или ниже ценового графика и переплетения скользящих, а затем действуем аналогично вышеописанному. После того как сработал первый фрактал и первая сделка открыта, мы можем стать агрессивными и использовать появление каждого следующего фрактала на покупку или продажу для открытия новых сделок в этом же направлении (вход в каждую новую сделку осуществляем аналогично вышеописанному – только после пробоя уровня предыдущего фрактала (рис. 2). Причем если цена находится выше переплетения «скользящих» – используем для входа в сделку только фракталы на покупку (т.е. фракталы вверх). Если цена находится ниже переплетения «скользящих», используем только фракталы на продажу (т.е. фракталы вниз). Кроме того, обращаем внимание на положение цены валюты относительно скользящей средней-233 («скользящая» с периодом 233 дня). Если цена находится в зоне выше СС-233, то это дополнительный и весомый аргумент в пользу открытия сделок только на покупку; если ниже СС-233 – только на продажу. Прежде чем мы будем открывать любую сделку, необходимо «отфильтровать» ложные движения рынка, убедившись в том, что цена действительно продолжит двигаться в нужную нам сторону. Проверяем это с помощью индикатора Stochastic Oscillator. Только в том случае, если Stochastic подтверждает предстоящее движение цены вниз, открываем, после прорыва ценой уровня предыдущего фрактала, сделку на Sell. И только в том случае, если Stochastic подтверждает предстоящее движение цены вверх, открываем, после прорыва ценой уровня предыдущего фрактала, сделку на Buy. Наиболее распространенный способ интерпретации Стохастического осциллятора: – покупаем, когда осциллятор (основная-синяя линия или сигнальная-красная линия) сначала опустится ниже определенного уровня (обычно «20»), в зону перепроданности базовой валюты, а затем поднимется выше него; – продаем, когда осциллятор сначала поднимется выше определенного уровня (обычно «80»), в зону перекупленности базовой валюты, а потом опустится ниже него. При покупке учитываем также, что синяя линия Стохастика должна подняться выше красной линии, а при продаже – красная линия должна подняться над синей. Сигнал на покупку определяем по моменту пробоя Стохастиком определяющих уровней: уровня «20», снизу вверх – Buy; уровня «80», сверху вниз – Sell. Открывая сделки по данной торговой системе, с самого начала следим за поведением скользящих средних. Скользящие всегда разворачиваются в сторону направления движения. Причем чем сильнее и активнее становится ценовое движение, тем больше раскрывается «веер» линий скользящих и они правильно располагаются по отношению к графику цены, то есть на восходящем тренде – под ценовым графиком, сверху вниз, сначала 5-я скользящая средняя, потом 8-я и, наконец, 13-я. На нисходящем тренде – над ценовым графиком, снизу вверх, сначала 5-я, потом 8-я и, наконец, 13-я скользящая средняя (рис. 2). Сильное движение ожидает рынок, когда веера скользящих совпадают для внутрисессионного тренда на 5-15-минутных графиках, а для среднесрочного тренда – на часовом и четырехчасовом графиках. Рис. 2 Очень важным элементом торговой системы является правильная фиксация прибыли и эффективный выход из сделок. Из ранее открытых сделок выходим в том случае, если цена разворачивается в направлении, обратном нашей сделке, и вновь начинает пересекать линии «Аллигатора». Моментом закрытия сделок является закрытие ценового бара ниже красной линии «Аллигатора», причем закрываем в таком случае сделки вручную, а не через стоп-лосс. Если на рынке наблюдается стремительное движение, то есть угол подъема цены выше или равен углу подъема зеленой линии «Аллигатора», используем в качестве уровня выхода из сделки пересечение ценой зеленой линии «Аллигатора», в том случае, если бар закроется ниже зеленой линии. Еще один метод выхода из рынка и закрытия сделки: если цена, поднимаясь в восходящем тренде или опускаясь в нисходящем, сделала достаточную, по вашему мнению, прибыль; или же, двигаясь в одном направлении, прошла последовательно 5 восходящих или нисходящих ценовых баров подряд, и вы не хотите рисковать полученной прибылью, но, вместе с тем, не хотите также преждевременно выйти из сделки (закрыть ордер), то можно выставить Stop Loss на уровне минимума предпоследнего бара на восходящем рынке или же на уровне максимума предпоследнего бара на нисходящем рынке. В этом случае, если цена продолжает двигаться в нашем направлении, нам придется перетаскивать Stop Loss к каждому новому, более высокому, минимуму следующего ценового бара или же к каждому новому, более низкому, максимуму следующего ценового бара до тех пор, пока наш Stop Loss не закроет сделку. Методом выхода из рынка в случае, если мы совсем не хотим рисковать полученной прибылью, может быть также и закрытие сделки по любому сигналу индикатора (Stochastic, MACD, Accelerator Oscillator, Awesome Oscillator и т.п.) о движении рынка в противоположном направлении. Таким образом, торговая система дает нам разнообразные защитные средства и возможность не терять деньги во время движения рынка. Вместе с тем эффективность данной торговой системы может быть значительно повышена, если на ценовом графике появляется бар «бычьего» или «медвежьего» разворота. Бар «бычьего» разворота формируется на вершине нисходящего тренда и представляет собой бар, имеющий более низкий минимум по отношению к предыдущим барам нисходящего движения и цену закрытия в верхней половине бара. Бар «медвежьего» разворота формируется на вершине восходящего тренда и представляет собой бар, имеющий более высокий максимум по отношению к предыдущим барам восходящего движения и цену закрытия в нижней половине этого бара. Кроме того, такие бары должны отходить в сторону от линий «Аллигатора», создавая некую формацию, называемую «ангуляцией». Имеется ввиду, что если мы прочертим условную линию от точки пересечения ценой линий «Аллигатора» и продолжим эту линию между синей и красной линиями «Аллигатора», а другую линию прочертим по минимумам или максимумам баров предыдущего восходящего или нисходящего ценового движения, то между этими линиями должен быть образован угол (рис. 2, рис. 3). То есть линии явно демонстрируют, что движутся прочь друг от друга (а не параллельно). Появление таких баров на ценовом графике предупреждает нас о развороте движения вверх (бар «бычьего» разворота) или вниз (бар «медвежьего» разворота). Кроме того, Stochastic Oscillator, как правило, всегда подтверждает такой разворот движения. Наличие «ангуляции» вместе с появлением бара «бычьего» или «медвежьего» разворотов исключительно важно, так как без нее сигналы разворота в расчет не принимаются. Достоверность сигналов этих баров об изменении направления движения возрастает с увеличением временного периода графика. Наиболее эффективны сигналы, полученные на дневных графиках (см. рис. 3). Они дают, как правило, разворот ценового движения, сопровождающийся устойчивым и достаточно глубоким ростом или снижением цены. Поскольку все бары «бычьего» разворота образуются, когда рынок идет вниз, а бары «медвежьего» разворота – когда рынок находится в восходящем движении, то полученные от них сигналы всегда означают сделку против тренда. В случае образования бара «бычьего» разворота мы выставляем отложенный ордер на покупку. Цена ордера определяется по максимуму бара «бычьего» разворота +1-2 пункта вверх. После того как отложенный ордер сработал и сделка была открыта, выставляем защитный стоп-лосс. Первый защитный стоп-лосс размещаем на 3-4 пункта ниже минимального значения бара «бычьего» разворота. В случае образования бара «медвежьего» разворота выставляем отложенный ордер на продажу. Цена ордера определяется по минимуму бара «медвежьего» разворота минус 1-2 пункта вниз. После того как отложенный ордер сработал и сделка была открыта, выставляем защитный стоп-лосс. Первый защитный стоп-лосс размещаем на 3-4 пункта выше максимального значения бара «медвежьего» разворота. Рис. 3 Вход в торговлю по сигналам бара «бычьего» или «медвежьего» разворота позволяет нам использовать весь потенциал движения практически сразу же от точки разворота и получить всю прибыль, не ожидая, пока цена дойдет до линий «Аллигатора», пробьет их и образует первый фрактал вне «пасти Аллигатора» («пасть Аллигатора» – зона внутри переплетения линий «Аллигатора» – между зеленой и синей линиями). Дальнейшее открытие и закрытие следующих сделок производится по вышеописанной методике для торговой системы «Аллигатор». Торговая система «Аллигатор» – это система для торговли на активном движении, она ни в коем случае не применяется во флэте (боковом движении в узком диапазоне). | |

|

| |

| Просмотров: 2062 | | |

| Всего комментариев: 0 | |