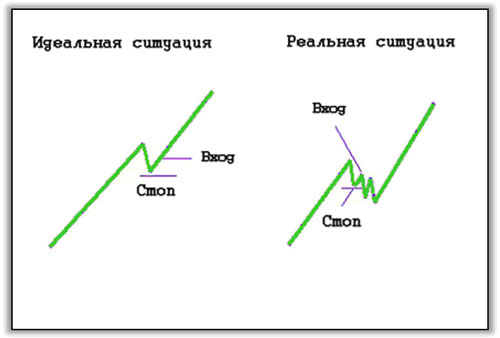

Для всех трейдеров форекс управление является приоритетным способом сокращения убытков. Одной из проблем выставления стоп-ордеров является проблема чрезмерно близкого размещения защитных ордеров от действующей цены. При торговле на колебаниях близко выставленные стопы могут не только не защитить, но даже и навредить. Поэтому очень важно уметь приспособить стоп-ордера к условиям рынка. В статье мы рассмотрим нюансы, как нужно выставлять близкие стоп-ордера. Рыночный шум Одна из самых главных проблем, известных многим – это рыночный шум. Вы открываете позицию, после чего размещаете стоп-ордера. Вы тщательно планируете свое форекс управление, поэтому судя по прогнозам цена должна пойти вверх. Но после того, как вы открыли позицию, цена начинает совершать колебания то в одну, то в другую сторону, в результате чего задевает размещенный близко стоп-ордер. В итоге вы не только теряете деньги, но и уверенность в том, что ваш прогноз был правильным. Но ведь бывает, что прогноз оказался правильным, а подвело лишь умение выставить стопы. Эти колебания то вверх, то вниз и называются рыночным шумом.

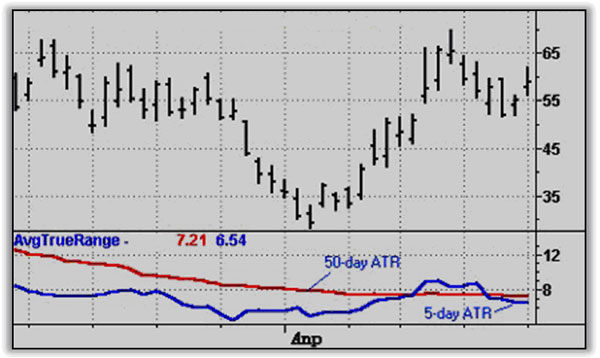

Рис 1 Понятно, что никто не сможет дать стопроцентную гарантию, того, что рыночный инструмент будет торговаться в определенном месте. Существует определенная вероятность этого. Поэтому стоит строить свою работу на анализе прошлых событий, которые имеют сходство с нынешней ситуацией. Просто анализирует исследуемый вами рыночный инструмент на таком же временном диапазоне за прошедший период, после чего накладываете эти данные на текущую ситуацию, и затем анализируете в какие пределах будет колебаться цена. Одними из таких методов является метод исторической изменчивости и среднего истинного диапазона. Последний метод основан на анализе рынка с учетом ГЭПов. Обратите внимание на рисунок 2, представленный ниже. Это график акций. Посмотрите, как изменяется средний истинный дипазон. В данном случае форекс управление строится именно на анализе его изменчивости.

Рис 2 Акции в данном случае торгуются очень агрессивно. Средний истинный диапазон здесь равен 6.54. За 50-ти дневный период акция имеет значение 7.21. Как видите, колебания в данном случае достаточно существенные, поэтому если вы решили разместить в данном случае стоп-ордера слишком близко, то сами можете видеть, что очень велика вероятность того, что он будет задет. Историческая изменчивость Она представляет собой стандартное отклонение цен, которое выражается в процентах. Другими словами историческая изменчивость измеряет размер колебаний цены за определенное время. Например, если историческая изменчивость равна величине 5%, и рыночный инструмент торгуется по цене 100$, то в конце года рыночный инструмент будет торговаться в диапазоне 95$-105$. То есть, мы отнимаем и добавляем к (от) 100$ 5$. Если вы заходите воспользоваться долговременным значением исторической изменчивости, и для этих целей уменьшите его до нужного вам периода удержания позиции, то за счет такой комбинации вы сможете сделать вывод о том, какой потенциал имеет рыночный инструмент. Визуальная оценка рынка Для многих профессионалов и даже начинающих трейдеров, часто достаточно лишь взглянуть на график цен, чтобы сделать кое-какие выводы относительно дальнейшего развития ситуации на валютном рынке. Согласитесь, что если рыночный инструмент торгуется на уровне 40-60 в течение нескольких дней, то можно сделать определенные выводы. Например, если уровень колебаний такой, как написано выше (20), то даже дилетанту будет понятно, что ставить стоп на уровне 1-2 пункта от цены, будет неразумно. Другой вопрос, когда вы играете на изменчивых рынках, где наблюдается достаточно высокая дневная волатильность валютных пар. В данном случае будет нужно формировать более хитрую тактику. Здесь будет недостаточно просто расширить диапазон границ ордеров, так как на сильно изменчивых рынках трудно предугадать развитие ситуации со стопроцентной точностью. Поэтому элементарное правило, которым руководствуются все мало-мальски поторговавшие трейдеры, это торговать 1-2% от всего капитала, которым вы располагаете. Это может показаться незначительной суммой, но поверьте, что практика такого подхода зарекомендовала себя в течение длительного времени. Такое соотношение считается идеальным для валютного дилинга в условиях сильной изменчивости валютного рынка. Кстати, напомним, что подобное распределение капитала является одним из правил теории управления рисками. Поэтому форекс управление, основанное на распределении капитала, является лишь частицей из общего организма, называемого money management. Правильно распределить соотношение потерь и прибыли – это одна из главных задач, которую вы должны перед собой поставить. Например, совершенно нерентабельно рассчитывать свою торговлю при выставлении стопов на уровне 5 пунктов при потенциальной прибыли в 1-2 пункта. Теряется сам смысл торговли. Подобную стратегию можно сравнить с муравейником. Муравьи долго и по крупицам собирают муравейник, но в один прекрасный момент всего один след обуви может разрушить все старания. Поэтому ваша торговля должна быть оправданна. Если вы ставите большие стоп-ордера, значит, ваш уровень прибыли должен в несколько раз превышать размер стопов. Все моменты, о которых мы говорили выше, имеют двусторонний характер. Это говорит о том, что они работают только в определенных условиях. В одной ситуации может быть целесообразно выставить стоп на близком расстоянии, в другой – дальше. Подводя итог всему вышесказанному, стоит сделать вывод, что рыночный шум фактически только увеличивает ваши риски, поэтому ваше форекс управление должно строиться с учетом этих особенностей. | |

|

| |

| Просмотров: 1626 | | |

| Всего комментариев: 0 | |